ԹԱԹՈՒԼ ՄԱՆԱՍԵՐՅԱՆ

Վերջին շրջանում նկատվող փոխարժեքների տատանումները, մեր համոզմամբ, հարկ է գնահատել ոչ այնքան որպես դրամի արժեզրկում, որքան դոլարի արժեւորում եւ արտաքին այլ ազդակների փոխներգործություն` պայմանավորված հետեւյալ գործոններով: Մասնավորապես, նկատելիորեն ամրապնդվել են ԱՄՆ դոլարի դիրքերը համաշխարհային շուկայում, ինչն իր անդրադարձն ունեցավ նաեւ ԱՄՆ դոլար/եվրո փոխարժեքի վրա: Զգալիորեն թուլացել են եվրոյի դիրքերը, ինչն, իր հերթին, արտացոլում է Եվրոմիությունում ֆինանսական ճգնաժամի երկրորդ ալիքի` արտաքին պարտքի ճգնաժամը, որն առկա է միաժամանակ մի քանի երկրներում (Հունաստան, Պորտուգալիա, Իսպանիա, Բելգիա, Հոլանդիա եւ այլն): Դատելով համաշխարհային տնտեսության ներսում նկատվող ցնցումներից եւ միտումներից, կարող ենք կանխատեսել, որ ԱՄՆ դոլարի դիրքերը եվրոյի համեմատ կարող են ամրապնդվել: Մյուս կողմից, մոտ չէ այն ժամանակը, երբ ԵՄ երկրները կգտնեն տնտեսական եւ ֆինանսական կայունություն ապահովող փոխզիջումային լուծում, որն ընդունելի կլինի բոլորի համար: Ուստի, մինչ այդ, եվրոյի դիրքերը կարող են շարունակել սասանվել, իսկ փոխարժեքը` անկում ապրել:

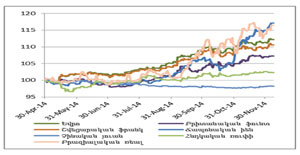

ԱՄՆ տնտեսության աճի վերականգնմանը զուգահեռ, վերջին մեկ տարվա ընթացքում ԱՄՆ Դաշնային պահուստային համակարգը դադարեցրեց քանակական ընդլայնման իր ծրագիրը, որի միջոցով ամսական 85 մլրդ ԱՄՆ դոլարի իրացվելիություն էր ներարկվում պետական արժեթղթերի գնումների միջոցով: Վերջինս նպաստեց ԱՄՆ-ում տոկոսադրույքների հետագա բարձրացման սպասումների ձեւավորմանը եւ կապիտալի հոսքերը զարգացող երկրներից ուղղվեցին դեպի ԱՄՆ: Արդյունքումՙ հիմնական զարգացող երկրները գրանցեցին տնտեսական աճի դանդաղում եւ արժույթների արժեզրկում: Ստորեւ բերված գծապատկերում արտացոլված են հիմնական զարգացած եւ զարգացող երկրների արժույթների փոխարժեքների զարգացումները վերջին 7 ամիսների ընթացքում:

ԱՄՆ ներկայիս վարչակազմի վարած տնտեսական բարեփոխումների քաղաքականությունն աստիճանաբար տալիս է իր առաջին պտուղները: Հարկային համակարգում ավելի ճկուն մոտեցումների եւ նոր աշխատատեղերի ստեղծմանն ուղղված Բ.Օբամայի վարչակազմի տնտեսական բարեփոխումներն ինքնին դրական ազդակ հանդիսացան տնտեսության աշխուժացման համար: Վերջինս չէր կարող չանդրադառնալ ԱՄՆ դոլարին, ինչը սկսել է նկատիորեն արժեւորվել: Մյուս կողմից, ԱՄՆ տնտեսությունում անցնող տարի էապես աճել են ներդրումների ծավալները, մասնավորապես բարձր տեխնոլոգիաների եւ էներգետիկայի ոլորտներում: Մասնավորապես, թերթաքարային նավթի արդյունահանումն ԱՄՆ-ում կարող է գրեթե եռակի նվազեցնել «՛սեւ ոսկու»՛ գինը, ինչը եւս ավելացնում է ԱՄՆ-ում գործարարությամբ զբաղվելու գրավչության մակարդակը եւ ավելացնում ԱՄՆ արժույթի գնողունակությունը: Ավելին, այն ունի աշխարհաքաղաքական կարեւոր նշանակություն. կրճատվում է արաբական երկրների նավթի հանդեպ պահանջարկը եւ խոստանում ամերիկյան տեղական արտադրության որոշ հզորությունների վերականգնում: Այս ամենը վկայում է, որ եվրոյի դիրքերը կարող են առաջիկա ամիսներին էլ ավելի թուլանալ ԱՄՆ դոլարի նկատմամբ:

Վերջապես, վերջին դերը չի խաղում նաեւ ոսկին: Ազնիվ մետաղի գինը միջազգային շուկաներում սկսեց բարձրանալ նախ` ԱՄՆ-ում անցնող տարիներին առկա ֆինանսական դեֆոլտի սպառնալիքի պայմաններում: Սա իր ուղղակի ազդեցությունը թողեց ֆինանսական համակարգի վրա: Ինչպես հայտնի է, միջազգային առանցքային արժույթների, ներառյալ ԱՄՆ դոլարի դիրքերի թուլացման պայմաններում, կտրուկ արժեւորվում է «այլընտրանքային», «ճգնաժամային» արժույթը` ոսկին, որի գինը հասավ ռեկորդային բարձր մակարդակի: Ու թեեւ արդեն երեք եւ կես տասնամյակ է, ինչ ոսկին պաշտոնապես դուրս է մղված միջազգային հաշվարկներից, այն, այնուամենայնիվ, անուղղակիորեն կատարում է համաշխարհային փողի գործառույթ` տնտեսական լուրջ ցնցումների ու ճգնաժամերի պայմաններում: Ավելին, տարօրինակ կլիներ, եթե վերջին տարիների համաշխարհային ֆինանսատնտեսական ճգնաժամը չարտացոլվեր արժույթների եւ դրանց փոխարժեքների, ինչպես նաեւ ոսկու գնի վրա: Բացի այդ, ոսկու պաշարների պատկառելի ծավալները ԱՄՆ-ի Ֆեդերալ ռեզերվային համակարգում, այսինքն` ամուր կապը ոսկու հետ, կարեւոր գործոն են հանդիսանում ապահովելու այս երկրի ֆինանսական կայունությունն անգամ համաշխարհային ֆինանսական ճգնաժամի պայմաններում:

Ինչ վերաբերում է տարածաշրջանային զարգացումներին, ապա հետխորհրդային երկրների վրա այս ամենի ազդեցությունը բազմապատկվեց աշխարհաքաղաքական խնդիրներով եւ նավթի գների անկմամբ: Այս երկու գործոնները բերեցին ՌԴ տնտեսական աճի կտրուկ կրճատմանը եւ ռուբլու փոխարժեքի արժեզրկմանը: Այս ամենը ավելացրեց ճնշումները ԱՊՀ տարածաշրջանի երկրներումՙ արտահանման եւ դրամական փոխանցումների տեսքով ԱՄՆ դոլարի ներհոսքի կրճատման միջոցով:

Վերջապես, Հայաստանի տնտեսության վրա հավասարապես կարեւոր է հաշվի առնել ինչպես արտաքին ազդակների, այնպես էլ տնտեսվարողների եւ սպառողների վարքագծին բնորոշ խուճապային տրամադրությունները: Դրանց արդյունքում ազգային արժույթի զգալի քանակություն վերածվեց արտարժույթի, ինչն ավելի դժվարացրեց ՀՀ Կենտրոնական բանկի կողմից դրամավարկային եւ արժութային քաղաքականությամբ փոխարժեքի կայունության ապահովմանն ուղղված քայլերը: Սա, իր հերթին, առաջացնում է որոշակի ռիսկեր: Բարձրանում է դոլարիզացիայի մակարդակը: Ավելորդ չէ նկատել, որ դրամի կայունությունն այս դեպքում կախված է ոչ միայն ՀՀ ԿԲ քաղաքականությունից, այլեւ ողջ հասարակության կողմից դրսեւորած վերաբերմունքից: Պետականության խորհրդանիշներից մեկի` ազգային արժույթի հանդեպ վստահությունն ինքնին կարեւոր գործոն է փոխարժեքի կայունությոան ապահովման համատեքստում: Այն կարող է նաեւ նպաստել մակրոտնտեսական քաղաքականության, գնաճի, պետբյուջեի պակասուրդի, արտաքին պահուստների, արտաքին պարտքի եւ բանկային համակարգի ցուցանիշների կայունության վրա:

Համաձայն ՀՀ ԿԲ տվյալների, որպես իրավիճակի կայունացմանը միտված քայլեր, բանկերին տրամադրվել է կանխիկ արտարժույթՙ առանց որեւէ սահմանափակումների, առաջարկվել են արտարժութային սվոպներ եւ արտարժութային ինտերվենցիաներՙ մեղմելու համար կտրուկ տատանումները, ինչպես նաեւ իրականացվել է դրամային իրացվելիության տրամադրման գործիքիՙ լոմբարդային ռեպո տոկոսադրույքի ժամանակավոր զգալի բարձրացումՙ սպեկուլյատիվ հարձակումները սահմանափակելու համար: Պակաս կարեւոր չէ նաեւ այն հանգամանքը, որ ամեն օր ԿԲ-ն աճուրդների միջոցով բանկերին վաճառի արտարժույթ, ինչը կարող է օգնել հասնելու շուկայի հավասարակշռությանը, որին զուգահեռ` արտարժույթի պահանջարկի նվազման հետ մեկտեղ, ծավալները նույնպես կնվազեն:

Իհարկե, փոխարժեքը կարեւոր գործոն է գնաճի վրա ազդելու տեսակետից, սակայն ոչՙ որիշիչ: Բնականաբար, փոխարժեքի փոփոխությունը ազդում է բոլոր ներմուծված ապրանքների գների վրա, որոնք կազմում են մեր սպառողական զամբյուղի մոտ 37 տոկոսը: Սակայն այս ապրանքային շուկաներում փոխարժեքի փոխանցումը գների վրա կախված է տարբեր գործոններից, ինչպիսիք ենՙ շուկաների կառուցվածքը, մրցակից ապրանքների առկայությունը, պահանջարկի էլաստիկությունը եւ այլ միկրոցուցանիշներ: Ակնկալվում է, որ փոխարժեքի փոփոխությունը կբերի 1.5-2.0 տոկոս լրացուցիչ գնաճի տվյալ եւ հաջորդ եռամսյակներում, որից հետո այդ ազդեցությունը կչեզոքացվի մեկ տարվա ընթացքում: Այս պայմաններում ապրանքային շուկաներում նկատվող գնաճի միտումները բնավ համարժեք չեն փոխարժեքի տատանումներին, այլ առավելապես թելադրված են որոշ տնտեսվարողների կողմից գերշահույթի ստացման ձգտումով: Խոսքը վերաբերվում է ինչպես ներկրվող ապրանքներին, այնպես էլ տեղական հումքով ստեղծված ապրանքներին, որոնց գների բարձրացման որեւէ հիմք չենք տեսնում: Ստեղծված պայմաններում կառավարությունը պետք է առավելագույնս կիրառի պետության վերահսկիչ եւ կարգավորիչ գործառույթները: ՀՀ ԿԲ հետ միասին գների կայունության ապահովմանը պետք է ներգրավվեն ՀՀ տնտեսական մրցակցության պետական հանձնաժողովը, ՀՀ ֆինանսների նախարարությունը, ՀՀ էկոնոմիկայի նախարարությունը եւ այլ պետական կառույցներ: Սա թույլ կտա 2014 թվականի վերջին եւ 2015 թվականի վերջին գնաճը պահել նպատակային թիրախի շրջանակներում (4+/-1.5):

Անաչառ լինելու համար պետք է արձանագրել, որ ներկայումս երկրի բանկային համակարգը կայուն է, բավարար կապիտալացված եւ ունակ դիմակայելու տարբեր ցնցումներին: Սա են փաստում ֆինանսական կայունությունը բնութագրող ցուցանիշները: Բանկային համակարգի վճարունակության բնութագրիչՙ կապիտալի համարժեքության նորմատիվային ցուցանիշը կազմում է 16.4%: Այն մոտ 1.5 անգամ գերազանցում է ՀՀ ԿԲ սահմանած նվազագույն սահմանաչափը եւ կրկնակի գերազանցում Բանկային վերահսկողության բազելյան կոմիտեի սահմանած նվազագույն 8% սահմանաչափը: Վերջինս բնութագրում է, որ բանկերի սեփական միջոցները բավարար են կլանելու իրենց «ռիսկային ակտիվների» ավելի քան 16% կորուստները: Ըստ առանձին բանկերիՙ կապիտալի համարժեքության ցուցանիշը նույնպես պահանջվող նվազագույն սահմանաչափից բարձր է: Վարկային պորտֆելում վատորակ վարկերի տեսակարար կշիռը կազմում է 6.7%, որոնց մոտ 40%-ի չափով բանկերը արդեն իսկ ձեւավորել են հնարավոր կորուստների ծածկման պահուստ: Այս տեսանկյունից վարկերի հանկարծակի դուրսգրումների արդյունքում բանկային համակարգի կայունության վտանգման սցենարը բացառվում է: Առաջիկա ամիսներին երկրի տնտեսությանը սպասվում են կարեւոր մարտահրավերներ ինչպես Եվրասիական միությանն անդամակցության եւ ազգային մրցակցային առավելությունները վերջինիս շրջանակներում իրացնելու, այնպես էլ համաշխարհային շուկայի եւ տարածաշրջանային զարգացումների տեսանկյուններից:

Ընդհանուր առմամբ, մեր կանխատեսումները լավատեսական են: Համակարգված գործողությունների պարագայում Հայաստանը կարող է նաեւ օգտվել ստեղծված իրավիճակից, ինչն առանձին վերլուծության առարկա է: